di Nicola Boidi

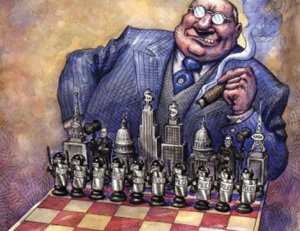

Produzione o appropriazione di ricchezze? Le Nouveau Regime planetario

Quando Paul Singer, il noto finanziere americano ¬ boss del Hedge fund (fondo d’investimento speculativo) Eliott management – si è espresso pubblicamente, naturalmente tra persone del suo rango e ceto, manifestando il suo disprezzo per chi non è riuscito a salire la scala sociale e per «quei ciarlatani che si rifiutano di obbedire alla (l’unica) regola del mercato», i «ciarlatani» che vorrebbero al contrario imbrigliare il mercato in una rigida regolamentazione, ha manifestato una più o meno compiuta consapevolezza di appartenere a quella nuova nobiltè de robe – di patrimonio o censo – che è venuta a costituire da qualche decennio in qua la nuova aristocrazia fondata sulla speculazione finanziaria: Le nouveau regime planetario.

Paul Singer è salito agli onori della cronaca in questi ultimi mesi per avere, tramite il suo fondo speculativo, dato l’attacco al debito sovrano (pubblico) dell’ Argentina, come è nel costume dei fondi speculativi d’investimento di grandi dimensioni. L’Eliott management di Singler (soprannominato l’«avvoltoio») si è specializzato nel rastrellare titoli di Stato a prezzi stracciati, messi in svendita dai loro precedenti acquirenti sotto il timore di perdere l’intera somma investita, e nell’ intimare poi, tramite cause legali, allo Stato debitore di restituire il loro intero valore nominale più i tassi d’interesse accreditati originariamente all’atto della loro vendita.

Nel caso dell’Argentina, l’intimazione obbligatoriamente presentata (in base alle lacunose regolamentazioni vigenti sull’economia finanziaria) dal giudice federale di Manhattan Griesa, di risarcire Eliott management per la somma di 1,6 miliardi di dollari si scontra con l’impossibilità dello Stato sudamericano di adempiere alla richiesta, pena l’obbligo di risarcire con le stesse modalità di capitale e tassi d’interesse tutti gli altri compratori/creditori dei suoi Tango Bonds con cui il debito era stato rinegoziato da tempo su valori finanziari enormemente più bassi (un risarcimento integrale comporterebbe un esborso per L’Argentina di 120 miliardi di dollari e il conseguente default del suo bilancio).

Comunque vada a finire il braccio di ferro tra Singler/corte federale statunitense e Argentina, Paul Singler, il ruolo dei fondi d’investimento speculativo in generale, così come il costume codificato dell’attacco al debito sovrano degli Stati in crisi, esemplificano bene chi è che comanda e detta le regole e determina le politiche di molti Stati in difficoltà a partire dalla recessione del 2008.

Naturalmente Singler è solo una «pulce» se paragonato ai più illustri rappresentanti e alla complessa e articolata struttura di questa nuova aristocrazia finanziaria mondialista costituita da alcuni elementi fondanti: 1) l’insieme degli Hegde fund alla Eliott Management; 2) la montagna di prodotti finanziari «derivati» per un valore «nominale» complessivo stimato in 765.000 miliardi di dollari (da distinguere dal valore reale, distinzione dettata dal fatto che si tratta di prodotti fondati su un meccanismo di scommessa o di azzardo – la loro cosiddetta «cartolarizzazione» – in cui solo alcuni investitori vincono e molti altri invece perdono) di cui 685.000 miliardi di dollari scambiati fuori dai mercati delle Borse finanziarie e dalle loro regole, al «banco» ( OTC), senza l’obbligo di essere registrati nel bilancio dei loro possessori – principalmente banche o enti finanziari, seguiti poi in classifica dagli investitori istituzionali, e infine dalle amministrazioni pubbliche – una somma spaventosa che corrisponde almeno a dieci volte l’ammontare del Pil mondiale dell’economia reale; 3) l’evasione fiscale mondiale che tra denaro cash ( 21.000 miliardi di dollari ) – depositato o su conti bancari anonimi, di cui non si conosce né il nome dei titolari, né la loro origine o finalità, o in strutture finanziarie segrete, conti e strutture nascoste in paradisi fiscali non solo «esotici» tipo le isole Cayman ma anche europei (Svizzera, Lussemburgo, Lichtenstein, Inghilterra, Olanda, Irlanda) – e il valore di beni patrimoniali come yacht, ville, automobili di lusso, arriva a una stima complessiva di 32.000 miliardi di dollari; 4) infine il sistema o cartello di 147 multinazionali (corporations) che controllano il sistema della finanza mondiale articolato nei tre elementi citati, in maggioranza banche o enti finanziari non per niente coincidenti con quelli «intermediari» dei paradisi fiscali: Jp Morgan, Merril Lynch, Barclays, Goldmann Sachs, Bank of Amerika, Ubs, Deutsche Bank, Credit Suisse, Bnp Paribas, Unicredit.

A questa struttura globale fa riferimento una classe capitalistica transnazionale costituita da una decina di milioni di persone in tutto il mondo che a sua volta è appoggiata da una classe di politici, dirigenti delle organizzazioni internazionali (FMI, WTO, Banca Mondiale), intellettuali, accademici, editori, giornalisti, professionisti di successo, alti funzionari dello Stato, che provvedono all’alimentazione continua dell’ideologia neoliberista, supporto culturale essenziale di questo movimento.

Come accade che questo Nouveau regime della finanza non solo influenzi ma sostanzialmente determini le politiche economiche, sociali e persino istituzionali dei singoli Stati nazionali? Ad es. i fondi d’investimento speculativo «stile Singler» negli ultimi anni hanno fatto incetta di debito sovrano o pubblico degli Stati europei in crisi, in particolare dell’Europa meridionale ma non solo, acquistando titoli di Stato svenduti a prezzi stracciati dai precedenti acquirenti, in concomitanza del fatto che gli aiuti della Comunità Europea ai singoli Stati in crisi sono stati finalizzati proprio a ripianare il loro debito pubblico, ormai in gran parte detenuto da questi investitori di fondi speculativi privati, (la direttiva centrale se non unica dell’Unione Europea è stata la politica di riduzione del deficit, il cosiddetto Fiscal compact) .

Gli investitori degli hedge fund hanno avuto convenienza nell’operazione perché i titoli da loro acquistati gli sono stati ripagati al loro valore nominale originario. Lo speculatore privato viene ripagato a spese della collettività, e solo se avanza qualcosa, questa somma residua viene indirizzata a sostenere l’economia reale o a pagare stipendi e pensioni.

A questo gioco dei mercati che mette alle strette i vari governi nelle loro scelte politiche, li costringe a prendere misure difensive di austerità basate su tagli della spesa pubblica che colpiscono sempre i soggetti più deboli – le cosiddette spending rewiew – contribuisce naturalmente quella montagna di derivati finanziari a cui si accennava. I derivati meriterebbero un discorso a parte. In questa sede si può solo accennare al fatto che tra le forme «strutturate» dei prodotti finanziari che incidono nelle economie e nelle politiche globali vi sono innanzitutto le Cdo (Collaterized debt obbligations), «obbligazioni collegate o intrecciate a un debito» in cui sostanzialmente un credito / debito (credito per una banca che concede un prestito a privati cittadini per il mutuo di una casa, per l’investimento in un ‘impresa industriale, per l’ipoteca su un immobile commerciale, o mille altre svariate finalità, debito per l’acquirente) viene «cartolarizzato», e cioè trasformato in un pacchetto di titoli reinseribili sul mercato, e cioè vendibili a qualcun altro (non più il classico paradigma del mutuo «origina e conserva» ma «origina e distribuisci»).

Perché questo avvenga bisogna che l’ente finanziario (banca) venda il debito a una «società veicolo» da essa stessa appositamente istituita a questo scopo la quale con questi titoli costruisce dei mega-titoli formati da un portafoglio o conglomerato o «canestro» di centinaia o addirittura parecchie migliaia di Cdo (ognuno dei quali canestri non ha il normale valore obbligazionario di qualche centinaio o qualche migliaio di euro o dollari ma varia da un valore minimo di 500 milioni a mediamente 1/2 miliardi di dollari).

Questi canestri di obbligazioni vengono poi suddivisi in trance di differenti gradi di rischio; dopo di ché le società veicolo vendono questi prodotti finanziari strutturati a investitori istituzionali (fondi pensione, fondi comuni d’investimento prevalentemente creati e gestiti da grandi banche, compagnie di assicurazione). Tutte operazioni che avvengono su circuiti non regolamentati, nel giro di poche settimane se non di pochi giorni. Infine il capitale originariamente investito ridiventa disponibile per un nuovo mutuo, con un meccanismo che teoricamente si replica all’infinito. Strettamente collegati o abbinati alle Cdo sono poi i derivati Cds (Credit default swaps), «certificati di protezione del credito dal rischio d’insolvenza di un debitore», contratti in cui un soggetto finanziario B – il venditore di protezione – s’impegna a versare una determinata somma al soggetto A – il compratore di protezione – là dove il terzo soggetto C non rimborsi ad A in tutto o in parte, alla scadenza convenuta, il credito da questi ricevuto (ad es. la rata del muto per la casa). Il compratore di protezione A versa al venditore B un premio trimestrale o annuale, e il contratto può prevedere che la somma che B dovrebbe versare ad A in caso d’insolvenza di C sia pari all’intero credito non riscosso, oppure ad una parte di esso.

Nel 2007 il valore nominale dei Cds a livello mondiale ammontava a 57.000 miliardi di dollari, (nei soli Usa a 17.000 miliardi), pari a un Pil annuale a livello mondiale. E’ come se l’economia mondiale avesse impegnato il suo intero Pil di un anno per proteggersi dal proprio fallimento. I Cds sono molto appetiti dagli enti finanziari, perché la ricerca di sempre nuove forme di rischio da assicurare comporta cospicui guadagni ottenibili tanto dalla vendita di protezione dal rischio d’insolvenza che dal suo acquisto, in connessione con lo sviluppo delle Cdo.

La proliferazione di queste forme di azzardo assicurativo, «il gran casinò» della finanza mondiale, all’origine dello scoppio della crisi economica 2007/ 2008, ha contribuito allo sviluppo di quel gigantesco sistema di finanza ombra della montagna di soldi dei derivati, la cui metà è in mano alle prime cinque banche americane, e in particolare alla Jps Morgan (70.000 miliardi di dollari di derivati). La «polizza assicurativa » dei Cds, che viene comprata dagli investitori per proteggersi dal rischio d’insolvenza di qualunque ente che emetta obbligazioni – Stati, banche o aziende – è una polizza negoziata su circuiti non regolati, per cui si può contrattare come si vuole e il suo valore cambia ogni secondo: più l’azienda o lo Stato sottostante è percepito a rischio, più il costo della polizza sale.

Ma, reciprocamente, più la polizza sale di costo e più viene riprezzato l’intero mercato dei titoli azionari o obbligazioni. Se salgono i Cds anche il rendimento dei titoli di Stato o Cdo si rialza, e viceversa. Quindi i Cds sono scommesse sul fallimento di Stati, imprese o intere economie nazionali, scommesse in cui si vince se il soggetto su cui si è puntato fallisce. Questo spiega l’incidenza del ruolo dei derivati tanto quanto dei fondi d’investimento speculativi tanto quanto delle masse enormi dei beni mobili o liquidi (denaro cash) che dei beni immobili «parcheggiati» nei paradisi fiscali, dei «dormienti» in attesa di risvegliarsi e venire utilizzati per qualsivoglia scopo.

Gli scopi possono andare dal semplice aumento del profitto speculativo, all’impegno per far vincere un candidato alle elezioni presidenziali alla Casa bianca, piuttosto che un altro (anche se il massiccio appoggio finanziario dei magnati di Wall Street al candidato repubblicano Romney contro la rielezione di Obama non ha dato l’esito da loro sperato nell’ultima tornata elettorale del 2012), o alla fissazione dell’agenda di Fiscal compact, e cioè di risanamento del debito pubblico degli Stati Europei mediante il taglio alla spesa per lo Stato sociale, che per interposta persona – la cosiddetta troika europea – i «mercati» impongono.

Quando i governanti dei singoli Stati dicono «è L’Europa che ce lo chiede, sono i mercati che lo vogliono» , ebbene questa che appare come una forza ineluttabile o destinale, una legge di natura, «i mercati» appunto, non sono nient’altro che questa struttura della finanza globale, questa nuova aristocrazia del Nouveau regime costituita dalla consorteria delle 147 maggiori corporations mondiali, una consorteria riccamente articolata e intrecciata in relazioni e proprietà al suo interno (737 azionisti in tutto) che ad es. può decidere, come è accaduto, di immettere negli ultimi due anni più di 100 miliardi di dollari sul mercato dell’Europa in crisi per acquistare a prezzi di saldo banche, imprese o qualsiasi altra cosa che i governi europei, incalzati dalla crisi, decidano di svendere o di cedere per far fronte a debiti e insolvenze, shopping in cui accanto agli Hedge fund si segnalano i fondi di Private equity, specializzati nella scalata alle aziende.

Se questo è lo stato dell’arte dell’economia e della politica mondiali, in cui tanto il modello della democrazia liberale che quello della socialdemocrazia europea vengono messi in forse, alcune domande sorgono spontanee: è veramente così, è un’ineluttabile legge di natura la legge del mercato finanziario? E di quale «natura» si parla qui? E’ ipotizzabile il poter «civilizzare» (cioè umanizzare) il capitalismo finanziario? Queste sono classiche domande «dalle cento pistole» il cui tentativo di risposta richiederà un discorso a parte.

2 commenti

you’re in point of fact a excellent webmaster.

The website loading pace is amazing. It sort of feels that you’re doing any distinctive trick.

Furthermore, The contents are masterwork. you’ve done a wonderful

activity in this subject!